【入金サイクル比較】入金サイクルが気になる小規模店舗でも、始めやすいキャッシュレス決済は?

世間ではキャッシュレス決済の普及に伴い、現金に対応していない店舗も増えてきました。

しかし、小規模事業者にとっては「入金タイミングが遅くて資金繰りに不安が残る」といった声も多く、導入に慎重な店舗や、撤退する店舗も少なくありません。

そこで本記事では、主要なキャッシュレス決済手段の入金サイクルを比較し、資金繰りに悩む店舗にとって最適な選択肢を整理していきます。

目次

キャッシュレス決済の入金サイクルが資金繰りに与える影響

たとえば、現金決済ではその場で資金が手元に入りますが、キャッシュレスの場合は決済会社を経由して銀行口座に振り込まれるまでに、最短でも翌営業日〜数週間かかるケースもあります。この“タイムラグ”が、特に仕入れや人件費の支払いタイミングとずれると、店舗の運転資金を圧迫する要因となり得ます。

現実には「仕入れは現金払い」「人件費は月末払い」「売上の入金は翌月末」といった状況に陥り、黒字経営であっても資金ショートを起こすリスクがあるのです。これが、キャッシュレス決済の導入を躊躇する小規模事業者が少なくない理由のひとつです。

主要キャッシュレス決済の入金サイクル一覧

以下に、代表的なキャッシュレス決済の入金サイクルをまとめて比較します。

|

決済手段 |

入金タイミング |

条件・備考 |

|---|---|---|

|

PayPay |

原則翌日 or 月末締翌月末払い |

ジャパンネット銀行指定で最短翌営業日。その他は月1回 |

|

VISA/Mastercard(Airペイ等) |

月6回 or 月3回 |

指定銀行で回数が変動。月末締め・翌月10日など |

|

d払い |

月1回(翌月末) |

月末締め・翌月末払いが基本 |

|

au PAY |

月1回(翌月末) |

締日・支払日は加盟店によって異なる |

QRコード決済系は一般的に「月1回」のサイクルが多く、仕入れサイクルが短い店舗には不向きなこともあります。一方、PayPayは条件付きで翌営業日の入金にも対応しており、資金繰りへの配慮が比較的進んでいるといえます。

小規模店舗における「使いやすさ」も含めた選び方のポイント

入金スピードだけでなく、導入・運用のしやすさも重要な選定基準です。以下の3つの観点で判断することをおすすめします。

- 入金サイクルの早さ

運転資金に不安がある場合、翌日〜週1回で入金される決済手段を選ぶことが理想的です。入金タイミングが月1回では、仕入れや人件費とのタイムラグが大きく、キャッシュフローが不安定になります。 - 決済手数料や導入コスト

決済端末が必要なサービスは初期費用・通信費が発生します。また、決済手数料もサービスごとに異なるため、収益に対する影響も確認が必要です。 - 入金・帳簿管理の簡便さ

複数ブランドと直接契約した場合、入金日がバラバラになるだけでなく、帳簿管理の手間も増えます。一元管理できる仕組みがあると経理負担が軽減されます。

キャッシュフロー管理と決済をまとめて効率化

複数のQR決済ブランドに個別で対応すると、契約手続きや入金管理、トラブル対応が煩雑になりがちです。そこで注目されているのが、マルチ決済に対応したSaaS型サービス「OneQR」です。

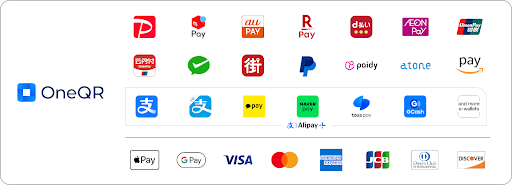

「OneQR」は、QRコードを設置するだけでスマホを使ったキャッシュレス決済が可能になり、端末不要・初期費用ゼロで導入できます。加えて、PayPay・d払い・au PAY・楽天ペイなど複数ブランドに一括対応できるため、事業者はOneQRの管理画面だけで売上の集計・入金確認・帳簿管理が完結します。

また、OneQRでは振込先口座の選択肢や入金頻度のカスタマイズも可能で、資金繰りに合わせた運用が実現しやすくなっています。

「キャッシュレス決済は便利だけど、資金回収が遅くて不安…」という悩みを抱える小規模店舗にとって、OneQRは有効な選択肢になり得ます。

キャッシュレスシステム「OneQR」とは?

「OneQR」は、オンライン、オフライン、O2Oを問わず、あらゆる業態(飲食店、小売店、無人販売店、駐車場や自動販売機など)に対応する決済プラットフォームです。

最大の特徴は、商品選択から決済完了まで、お客様のスマートフォンで完結できる点です。店舗にQRコードを設置していただき、顧客のスマートフォンで読み取ることで、店舗にある商品がメニュー表のように画面上に表示されます。購入する商品を選択し、任意の決済方法で支払いをしていただきます。決済方法は、クレジットカード、交通系電子マネーに加え、国内外約40種類のキャッシュレスブランドに対応しているので、お客様の幅広い決済ニーズにお応えすることができます。

キャッシュレス決済機能だけにとどまらず、在庫や売上のリアルタイムチェック、クーポン発行、商品の売上比率確認など、経営の効率化を後押しする機能も搭載されています。高額な設備や機材、複雑なシステムを必要としないので安価に始められる「無人販売のソリューション」として、SMB※1からエンタープライズ企業まで、1,000箇所以上に導入されています。

(※1)SMB = Small to Medium Business(中小規模事業者)

詳しくはこちらのページをご覧ください。

まとめ

早期入金・管理の手間の少なさが導入判断のカギ

キャッシュレス決済の導入は、顧客体験の向上や売上アップに貢献する一方で、入金サイクルの遅さが資金繰りの障害になることもあります。特に小規模店舗では、現金仕入れ・短い支払いサイクルがあるため、決済手段の選定は慎重に行うべきです。

PayPayやクレジットカードのように早期入金に対応しているサービスを活用する、あるいはOneQRのように決済と資金管理を一括で効率化できるツールを導入することで、キャッシュフローの安定化が期待できます。

「キャッシュレス=資金繰りが悪くなる」という固定観念を払拭し、自店舗にとって最適な運用体制を整えることで、より強固な経営基盤を築いていきましょう。

お問い合わせはこちらのページから

※記載されている会社名および製品・サービス名は、各社の登録商標または商標です。